- خانه

- مقالات مالیاتی

- قانون مالیات بر سوداگری و سفتهبازی: راهنمای کامل معافیتها و نحوه محاسبه

قانون مالیات بر سوداگری و سفتهبازی: راهنمای کامل معافیتها و نحوه محاسبه

با تصویب و ابلاغ قانون «مالیات بر سوداگری و سفتهبازی»، که از آن با عنوان مالیات بر عایدی سرمایه نیز یاد میشود، نظام مالیاتی ایران شاهد یک تحول ساختاری شده است. ایده اخذ این نوع مالیات در ایران موضوع جدیدی نیست و بحثهای کارشناسی پیرامون آن بیش از یک دهه قدمت دارد. طرح حاضر پس از اعلام وصول در مجلس یازدهم در سال ۱۳۹۹، مسیر طولانی و پرفراز و نشیبی را طی کرد و پس از بررسیهای متعدد در کمیسیون اقتصادی و چندین بار اعاده از سوی شورای نگهبان جهت رفع ایرادات، سرانجام به قانونی جامع و دقیق تبدیل شد.

این نوع مالیات، که سابقهای بیش از ۱۰۰ ساله در بسیاری از کشورهای توسعهیافته جهان دارد، با هدف کنترل بازارهای دارایی مانند مسکن، خودرو، طلا و ارز و همچنین برقراری عدالت مالیاتی به تصویب رسیده است. این مقاله به صورت جامع و با زبانی ساده، تمام جنبههای این قانون جدید را تشریح میکند تا بدانید چه کسانی مشمول این مالیات هستند، چه داراییهایی را شامل میشود و مهمتر از همه، چه معافیتهایی برای حمایت از نیاز مصرفی خانوارها در نظر گرفته شده است.

برای یادگیری تخصصیتر در این حوزه، به وبینار رایگان قانون مالیات بر سوداگری و سفتهبازی مراجعه کنید

مالیات بر سوداگری و سفتهبازی چیست؟

مالیات بر سوداگری و سفتهبازی (عایدی سرمایه) به زبان ساده

قانون «مالیات بر سوداگری و سفتهبازی» در واقع نام رسمی قانونی است که در ادبیات اقتصادی جهان با عنوان «مالیات بر عایدی سرمایه» (Capital Gains Tax – CGT) شناخته میشود. این مالیات، نوعی مالیات بر درآمد است و نباید آن را با مالیات بر دارایی یا ثروت اشتباه گرفت.

به بیان ساده، این قانون بر ارزش خود دارایی (مانند کل قیمت یک خانه یا خودرو) وضع نمیشود، بلکه فقط بر سودی که از فروش آن دارایی به دست میآید، اعمال میگردد. فرمول محاسبه آن بسیار ساده است:

قیمت فروش دارایی – قیمت خرید دارایی = سود یا عایدی سرمایه

این «عایدی سرمایه» است که به عنوان درآمد شناسایی شده و مبنای محاسبه مالیات قرار میگیرد.

برای مثال، فرض کنید شخصی یک واحد آپارتمان (که ملک اصلی و مصرفی او نیست) را در سال ۱۴۰۴ به قیمت ۱۰ میلیارد تومان خریداری میکند. اگر او در سال ۱۴۰۶ این آپارتمان را به قیمت ۱۵ میلیارد تومان بفروشد:

- قیمت فروش: ۱۵ میلیارد تومان

- قیمت خرید: ۱۰ میلیارد تومان

- عایدی سرمایه (سود): ۱۵ – ۱۰ = ۵ میلیارد تومان

در این حالت، مالیات فقط بر روی سود ۵ میلیارد تومانی محاسبه میشود، نه بر کل ارزش ۱۵ میلیارد تومانی ملک.

تفاوت مالیات بر سوداگری و سفتهبازی (عایدی سرمایه) با سایر مالیاتها

برای درک بهتر، لازم است تفاوت این مالیات با دو مفهوم دیگر را بدانیم:

- تفاوت با مالیات بر ثروت: مالیات بر ثروت (که در حال حاضر در ایران اجرا نمیشود) بر صرفِ داشتن و مالکیت یک دارایی به صورت سالانه وضع میشود، حتی اگر آن دارایی فروخته نشود. اما مالیات بر عایدی سرمایه فقط در زمان انتقال و فروش دارایی و تنها در صورتی که سودی حاصل شده باشد، دریافت میگردد. بنابراین، تا زمانی که شما دارایی خود را نفروشید، مشمول این مالیات نخواهید شد.

- تفاوت با درآمد جاری از سرمایه: درآمد جاری، سودی است که به صورت دورهای و در طول مدت مالکیت یک دارایی به دست میآید، مانند اجارهبهای ماهانه یک ملک یا سود تقسیمی سالانه سهام. این درآمدها مشمول قوانین مالیاتی مربوط به خود (مانند مالیات بر اجاره) هستند. اما مالیات بر عایدی سرمایه، به سود حاصل از تغییر قیمت خود دارایی بین زمان خرید و فروش تعلق میگیرد.

چرا این مالیات وضع شده است؟ هدف اصلی: مقابله با سوداگری

هدف اصلی این قانون، کسب درآمد برای دولت نیست، بلکه یک هدف تنظیمگرانه دارد: مقابله با سوداگری و سفتهبازی.

سوداگری به فعالیتهایی گفته میشود که در آن، یک فرد داراییای مانند مسکن، خودرو یا ارز را نه برای استفاده شخصی، بلکه صرفاً با هدف کسب سود از نوسانات قیمت در کوتاهمدت خریداری کرده و به سرعت میفروشد. این فعالیتها چند تأثیر مخرب بر اقتصاد دارند:

- ایجاد تقاضای کاذب و حباب قیمت: هجوم سوداگران به یک بازار (مثلاً مسکن) تقاضا را به صورت غیرواقعی افزایش داده و باعث میشود قیمتها بسیار سریعتر از تورم عمومی رشد کنند. این امر خرید خانه را برای مصرفکنندگان واقعی و زوجهای جوان دشوار یا غیرممکن میسازد.

- خروج سرمایه از بخش تولید: زمانی که سود حاصل از دلالی و سفتهبازی بسیار بیشتر از سود فعالیتهای تولیدی و اشتغالزا باشد، سرمایهها به جای آنکه صرف ساخت کارخانه، توسعه کسبوکار و ایجاد شغل شوند، به سمت بازارهای غیرمولد سرازیر میشوند.

- افزایش بیثباتی اقتصادی: نوسانات شدید ناشی از فعالیتهای سوداگرانه، پیشبینیپذیری را از اقتصاد گرفته و به بیثباتی دامن میزند.

بنابراین، قانون مالیات بر سوداگری و سفتهبازی با دریافت مالیات از سودهای کوتاهمدت و غیرمولد، جذابیت این فعالیتها را کاهش میدهد و تلاش میکند سرمایهها را به سمت تولید واقعی و بخشهای مولد اقتصاد هدایت کند.

اهداف اصلی قانون مالیات بر سوداگری و سفتهبازی

این قانون صرفاً یک منبع درآمدی جدید برای دولت نیست، بلکه ابزاری استراتژیک با اهداف کلان اقتصادی و اجتماعی است. درک این اهداف به ما کمک میکند تا فلسفه و منطق پشت آن را بهتر بشناسیم.

۱. کنترل سوداگری و ایجاد ثبات در بازارها

مشکل چه بود؟ یکی از بزرگترین چالشهای اقتصاد ایران در سالهای اخیر، نوسانات شدید و غیرقابل پیشبینی در بازارهای دارایی، به ویژه مسکن، خودرو و ارز بوده است. بخش بزرگی از این التهابات ناشی از تقاضای سوداگرانه است؛ یعنی معاملاتی که هدفشان استفاده مصرفی نیست، بلکه کسب سود از طریق خرید و فروشهای مکرر و کوتاهمدت است. این پدیده باعث ایجاد حبابهای قیمتی و بلوکه شدن سرمایهها میشود.

- آمارها چه میگویند؟ بررسیها نشان میدهد که رشد قیمت در بخش مسکن فاصله زیادی با تورم عمومی داشته است. به عنوان مثال، طبق دادههای وزارت راه و شهرسازی، بین سالهای ۱۳۷۱ تا ۱۳۹۴، در حالی که شاخص بهای کالاها و خدمات مصرفی (تورم عمومی) ۶۷ برابر شده، قیمت زمین در تهران ۱۲۸ برابر و قیمت مسکن ۸۸ برابر افزایش یافته است. این شکاف قیمتی، قدرت خرید مردم برای تأمین نیاز اساسی مسکن را به شدت کاهش داده است. همچنین، آمارها نشان میدهد که بین دو سرشماری سالهای ۱۳۸۵ و ۱۳۹۵، نزدیک به ۷۷ درصد از تقاضای مسکن به تقاضای غیرمصرفی (سرمایهای و سوداگرانه) اختصاص یافته است.

راهکار قانون چیست؟ این قانون با وضع مالیات بر سود حاصل از فروش، هزینه سوداگری را افزایش میدهد. وقتی یک سفتهباز بداند که بخش قابل توجهی از سود حاصل از یک معامله کوتاهمدت را باید به عنوان مالیات بپردازد، انگیزه او برای ورود به این معاملات کاهش مییابد. این امر به کاهش تقاضای کاذب، جلوگیری از ایجاد حبابهای قیمتی و در نهایت، آرامش و ثبات بیشتر در بازارها برای مصرفکنندگان واقعی منجر خواهد شد.

۲. برقراری عدالت مالیاتی

مشکل چه بود؟ یکی از اصول بنیادین مالیاتستانی، عدالت است. این عدالت دو بعد اصلی دارد:

عدالت افقی (رفتار یکسان با درآمدهای مشابه) و عدالت عمودی (اخذ مالیات بیشتر از افراد با توانایی پرداخت بالاتر). تا پیش از این قانون، نظام مالیاتی ایران با یک بیعدالتی بزرگ مواجه بود: درآمد حاصل از کار (مانند حقوق کارمندان و کارگران) و درآمد حاصل از تولید (سود شرکتها) مشمول مالیات بود، اما درآمد هنگفت حاصل از سوداگری و سفتهبازی کاملاً از مالیات معاف بود. این وضعیت مصداق بارز

تبعیض مالیاتی به زیان اقشار حقوقبگیر و تولیدکننده جامعه بود.

راهکار قانون چیست؟ این قانون با مشمول کردن «عایدی سرمایه» در چتر مالیاتی، به اصل «توانایی پرداخت» عمل میکند. بر اساس این اصل، هرگونه سودی که توانایی پرداخت فرد را افزایش دهد، باید مبنای مالیات قرار گیرد. از آنجا که بخش عمده سودهای کلان از عایدی سرمایه نصیب دهکهای بالای درآمدی جامعه میشود، وضع این مالیات به بهبود

عدالت عمودی و کاهش شکاف طبقاتی کمک میکند. همچنین، با وضع مالیات بر درآمد ناشی از سوداگری، عدالت افقی بین فردی که از طریق کار درآمد کسب میکند و فردی که از طریق دلالی همان درآمد را به دست میآورد، برقرار میشود.

۳. حمایت از تولید و سرمایهگذاری مولد

مشکل چه بود؟ در شرایطی که بازدهی فعالیتهای غیرمولد مانند دلالی ملک و ارز، بسیار بیشتر و ریسک آن کمتر از فعالیتهای تولیدی است، سرمایهها به طور طبیعی از بخشهای مولد خارج شده و به سمت بازارهای سوداگرانه سرازیر میشوند. این واقعیت تلخ باعث شده که بسیاری از سرمایهگذاران به جای راهاندازی کسبوکار، ایجاد اشتغال و کمک به رشد اقتصادی، مسیر آسانتر و پرسودتر سفتهبازی را انتخاب کنند.

راهکار قانون چیست؟ مالیات بر عایدی سرمایه، مهمترین ابزار مالیاتی برای کاهش جذابیت فعالیتهای غیرمولد و افزایش جذابیت سرمایهگذاری در تولید واقعی است. این قانون با کاهش حاشیه سود فعالیتهای سوداگرانه، هزینه فرصت سرمایهگذاری در این بازارها را بالا میبرد. در نتیجه، فعالان اقتصادی انگیزه بیشتری برای هدایت نقدینگی خود به سمت بخشهای مولد اقتصاد پیدا میکنند. علاوه بر این، خود قانون نیز با در نظر گرفتن معافیتهایی برای

فروش املاک نوساز یا داراییهای مرتبط با فعالیت شغلی ، به طور مستقیم از بخش تولید و کسبوکارهای واقعی حمایت میکند.

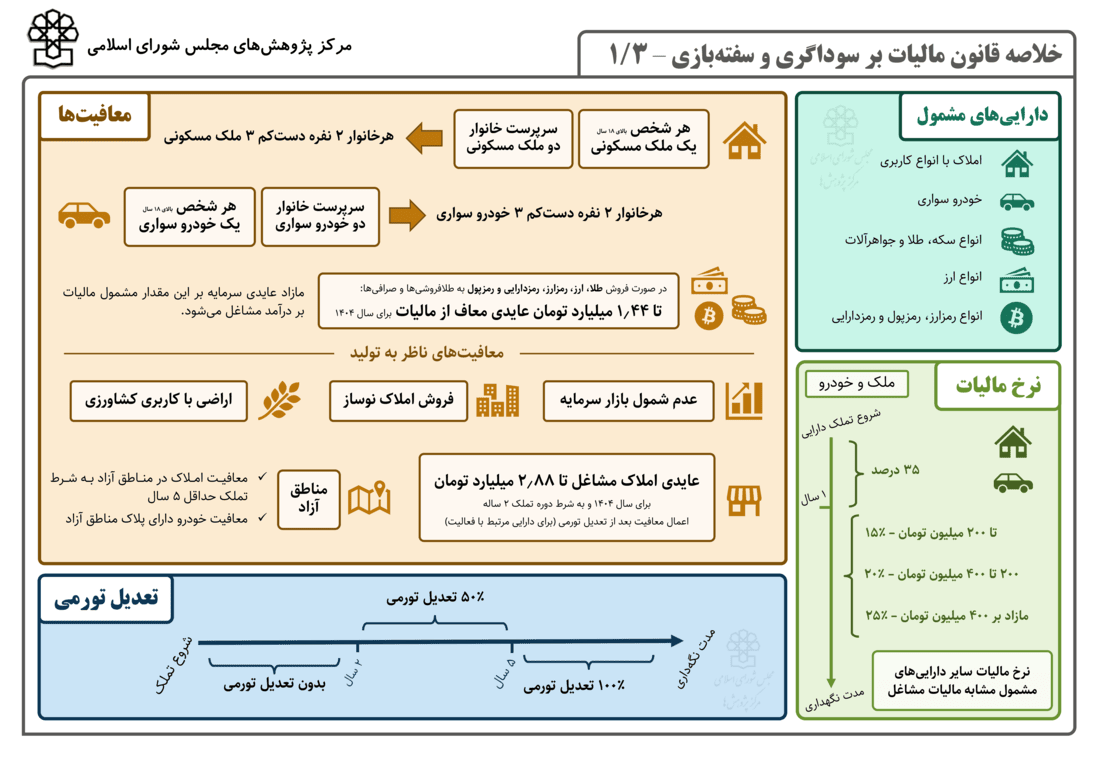

چه داراییهایی مشمول مالیات میشوند؟

مطابق ماده ۴۶ قانون مالیاتهای مستقیم (اصلاحی به موجب این قانون)، عایدی حاصل از انتقال داراییهای زیر مشمول مالیات است:

“قانون مالیات بر سوداگری و سفتهبازی” به صراحت چهار گروه اصلی از داراییها را که معمولاً هدف سفتهبازی و سوداگری قرار میگیرند، مشخص کرده است. سود حاصل از فروش این داراییها، در صورتی که شامل معافیتها نشود، مشمول مالیات خواهد بود. این داراییها مطابق ماده ۴۶ قانون عبارتند از:

۱. املاک و مستغلات

این بخش گستردهترین و شاید مهمترین حوزه شمول این قانون است و شامل موارد زیر میشود:

- انواع املاک: تمامی املاک با هر نوع کاربری، اعم از مسکونی، تجاری، اداری، کشاورزی، زمین بایر و غیره را در بر میگیرد.

- حق واگذاری محل: این عبارت که به نامهای سرقفلی یا حق کسب و پیشه نیز شناخته میشود، شامل ارزش غیرمادی یک ملک تجاری است و انتقال آن نیز مشمول مالیات بر عایدی سرمایه خواهد بود.

هدف اصلی از شمول این بخش، مقابله با سوداگری افسارگسیخته در بازار مسکن و زمین است که یکی از دلایل اصلی جهش قیمت و کاهش قدرت خرید مردم برای تأمین مسکن بوده است.

۲. انواع خودروی سواری

این قانون صرفاً خودروهای سواری که دارای شماره انتظامی (پلاک) شخصی هستند را شامل میشود. این تعریف دقیق، موارد زیر را از شمول قانون خارج میکند:

- خودروهای تجاری و باری (مانند وانتبارها، کامیونها)

- خودروهای کشاورزی و راهسازی

- موتورسیکلتها

تمرکز قانون بر خودروهای سواری شخصی به این دلیل است که این بازار در سالهای اخیر به شدت تحت تأثیر دلالی و خریدهای کوتاهمدت با هدف کسب سود قرار گرفته است.

۳. طلا، جواهرات و فلزات گرانبها

این دسته شامل موارد زیر است:

- انواع طلا، نقره و پلاتین به هر شکلی (مانند شمش یا طلای آبشده).

- مسکوکات طلا، نقره و پلاتین (انواع سکههای بهار آزادی و غیره).

- جواهرآلات (زیورآلاتی که از فلزات گرانبها و سنگهای قیمتی ساخته شدهاند).

با توجه به اینکه این داراییها به عنوان ابزاری برای حفظ ارزش پول و همچنین سفتهبازی مورد استفاده قرار میگیرند، سود حاصل از فروش آنها نیز مشمول مالیات شده است.

۴. ارز و رمزداراییها

این بخش داراییهای پولی و دیجیتال را هدف قرار داده است:

- انواع ارز: شامل تمام ارزهای خارجی (مانند دلار، یورو و غیره) میشود.

- رمزداراییها: این قانون به طور مشخص انواع رمزپول (Cryptocurrency) و رمزارز (Cryptoasset) را مشمول مالیات میداند.

- نکته مهم: رمزریال ملی که توسط بانک مرکزی منتشر میشود، از شمول این قانون مستثنی شده است.

- نکته مهم: رمزریال ملی که توسط بانک مرکزی منتشر میشود، از شمول این قانون مستثنی شده است.

کدام داراییها از این قانون مستثنی هستند؟ (نکته بسیار مهم)

یکی از مهمترین نکات قانون، معافیت کامل بازار سرمایه برای تشویق سرمایهگذاریهای مولد و شفاف است. بر اساس تبصره ۷ ماده ۴۶، موارد زیر به طور کامل از مالیات بر عایدی سرمایه معاف هستند:

- اوراق بهادار و سهام: خرید و فروش انواع سهام شرکتها در بورس و فرابورس.

- صندوقهای سرمایهگذاری: سود حاصل از فروش واحدهای صندوقهای کالایی، صندوقهای املاک و مستغلات و سایر صندوقهای قابل معامله در بورس.

- گواهی سپرده سکه طلا: معاملاتی که از طریق گواهی سپرده سکه طلا در بورس انجام میشود.

این معافیت به این دلیل است که قانونگذار قصد دارد سرمایهها را از بازارهای غیرشفاف و سوداگرانه به سمت بازار شفاف و مولد بورس هدایت کند.

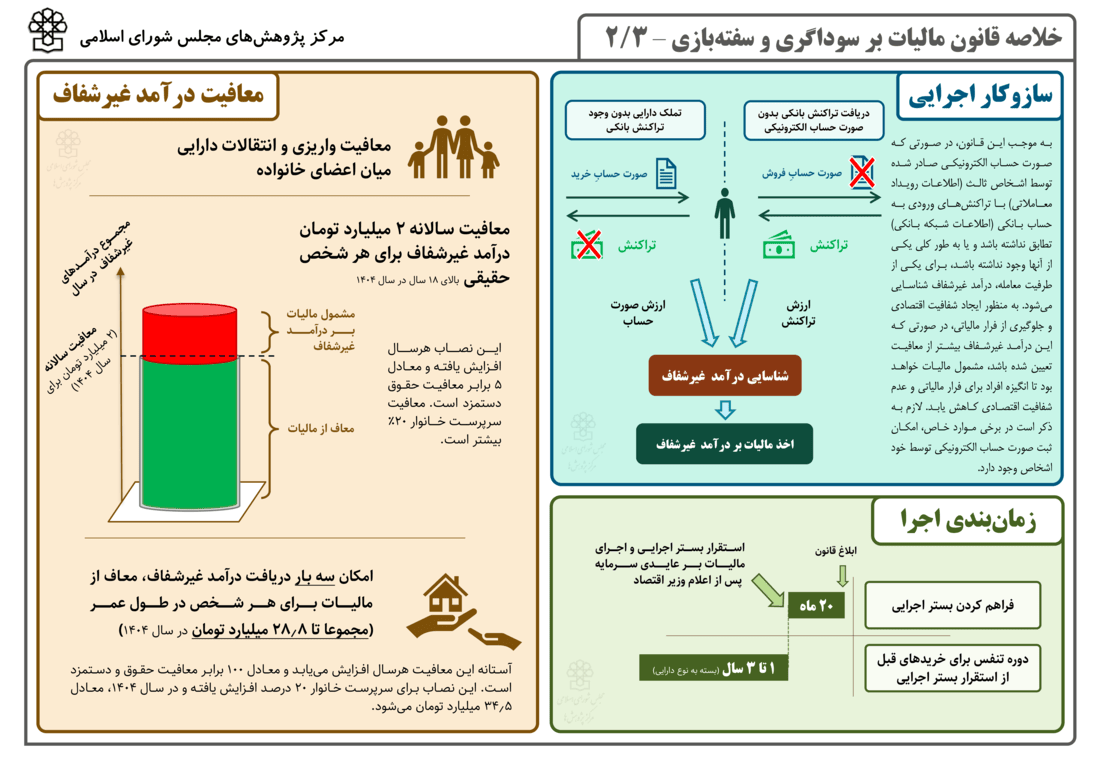

معافیتهای گسترده برای حمایت از خانوارها

یکی از نگرانیهای اصلی مردم، مشمول شدن داراییهای مصرفیشان در این قانون است. قانونگذار برای جلوگیری از این موضوع و حمایت کامل از نیازهای اساسی خانوارها، معافیتهای گستردهای را در نظر گرفته است.

بیش از ۹۵٪ خانوارهای کشور به واسطه این معافیتها، هیچ مالیاتی پرداخت نخواهند کرد.

مهمترین معافیتها عبارتند از:

معافیتهای مربوط به مسکن

هر شخص حقیقی بالای ۱۸ سال که مالک یک ملک مسکونی باشد، در صورتی که بیش از دو سال آن را نگهداری کرده باشد و ملک دیگری نداشته باشد، از این مالیات معاف است. همچنین سرپرست خانوار میتواند علاوه بر ملک اصلی خود، یک ملک مسکونی دیگر نیز داشته باشد و از معافیت فروش آن بهرهمند شود.

معافیتهای مربوط به خودرو

هر شخص حقیقی بالای ۱۸ سال برای یک خودروی سواری که بیش از یک سال آن را نگهداری کرده و خودروی دیگری ندارد، از پرداخت این مالیات معاف است. این معافیت برای سرپرست خانوار تا دو خودرو قابل اعمال است.

سایر معافیتهای مهم

- اولین فروش ملک نوساز: اولین انتقال املاک نوساز پس از ساخت، برای حمایت از تولید مسکن معاف است.

- اراضی کشاورزی: انتقال کلیه اراضی با کاربری کشاورزی (خارج از محدوده شهری و به استثنای باغویلا) با دوره تملک بالای سه سال، معاف است.

- ارث و انتقال بلاعوض: انتقال دارایی به صورت ارث یا به شکل بلاعوض (مانند هبه و وقف) مشمول این مالیات نیست.

- طلا، ارز و رمزدارایی: هر شخص حقیقی بالای ۱۸ سال، به میزان معافیت موضوع ماده ۸۴ قانون مالیاتهای مستقیم از مجموع عایدی سرمایه حاصل از انتقال این داراییها معاف است.

نحوه محاسبه مالیات و نرخها: از نرخ پایه تا جریمه سوداگری و تعدیل تورم

- محاسبه مالیات بر عایدی سرمایه یک فرآیند چند مرحلهای است که به میزان سود و مدت زمان نگهداری دارایی بستگی دارد. این سازوکار به گونهای طراحی شده که بین سود حاصل از سرمایهگذاری بلندمدت و سوداگری کوتاهمدت تفاوت قائل شود.

۱. نرخ پایه مالیات: یک سیستم پلکانی و تصاعدی

نرخ مالیات بر عایدی سرمایه ثابت نیست، بلکه بر اساس ماده ۱۳۱ قانون مالیاتهای مستقیم محاسبه میشود. این ماده یک سیستم پلکانی دارد، به این معنا که هرچه سود (عایدی) شما بیشتر باشد، نرخ مالیات برای بخشهای بالاتر آن سود افزایش مییابد.

بر اساس آخرین اصلاحات، نرخهای ماده ۱۳۱ به شرح زیر است:

- تا سود ۲۰۰ میلیون تومان در سال: ۱۵٪

- مازاد بر ۲۰۰ میلیون تا ۴۰۰ میلیون تومان سود: ۲۰٪

- مازاد بر ۴۰۰ میلیون تومان سود: ۲۵٪

مثال: فرض کنید شخصی پس از فروش یک دارایی (که شامل معافیتها نمیشود و بیش از یک سال نگهداری شده)، ۵۰۰ میلیون تومان سود کرده است. مالیات او اینگونه محاسبه میشود:

- برای ۲۰۰ میلیون تومان اول: ۲۰۰,۰۰۰,۰۰۰ * ۱۵% = 30,۰۰۰,۰۰۰ تومان

- برای ۲۰۰ میلیون تومان دوم: ۲۰۰,۰۰۰,۰۰۰ * ۲۰% = 40,۰۰۰,۰۰۰ تومان

- برای ۱۰۰ میلیون تومان باقیمانده: ۱۰۰,۰۰۰,۰۰۰ * ۲۵% = 25,۰۰۰,۰۰۰ تومان

- مجموع مالیات قابل پرداخت: 30 + ۴۰ + ۲۵ = 95 میلیون تومان.

۲. جریمه سوداگری کوتاهمدت (نگهداری کمتر از یک سال)

هدف اصلی قانون، مقابله جدی با سفتهبازی است. سفتهبازی معمولاً در قالب خرید و فروشهای سریع و کوتاهمدت اتفاق میافتد. برای جلوگیری از این فعالیت، قانون یک نرخ تنبیهی برای معاملاتی که در بازه زمانی کوتاهی انجام میشوند در نظر گرفته است.

بر اساس تبصره ۱ ماده ۴۹ این قانون، اگر مدت زمان نگهداری یک دارایی کمتر از یک سال باشد، کل سود حاصل از فروش آن با نرخی ۱۰ واحد درصد بیشتر از بالاترین نرخ ماده ۱۳۱ مشمول مالیات میشود.

- بالاترین نرخ ماده ۱۳۱: ۲۵٪

- نرخ تنبیهی برای معاملات زیر یک سال: ۲۵% + ۱۰% = 35%

- این نرخ بالا، جذابیت “نوسانگیری” و خریدهای کوتاهمدت را به شدت کاهش میدهد و بازار را برای سرمایهگذاران بلندمدت و مصرفکنندگان واقعی امنتر میکند.

۳. سازوکار تعدیل تورمی: جلوگیری از مالیات بر تورم

یکی از عادلانهترین بخشهای این قانون، سازوکار تعدیل تورمی است. در اقتصادی که تورم بالایی دارد، بخشی از افزایش قیمت یک دارایی، سود واقعی نیست، بلکه صرفاً جبران کاهش ارزش پول است. این قانون برای اینکه از تورم مالیات نگیرد، مکانیسم زیر را طراحی کرده است:

برای داراییهایی که بیش از دو سال نگهداری میشوند، قیمت خرید اولیه شما بر اساس شاخص بهای کالاها و خدمات مصرفی (که توسط مرکز آمار ایران اعلام میشود) بهروزرسانی میشود. به این قیمت جدید، «قیمت خرید تعدیلشده» میگویند. سپس این قیمت تعدیلشده از قیمت فروش کسر میشود تا سود واقعی به دست آید.

نحوه اعمال این تعدیل به مدت زمان نگهداری بستگی دارد:

- نگهداری کمتر از دو سال: هیچگونه تعدیل تورمی اعمال نمیشود. سود شما همان تفاضل ساده قیمت فروش و خرید است.

- نگهداری بین دو تا پنج سال: نیمی (۵۰٪) از تورم دوره نگهداری در محاسبه لحاظ میشود. یعنی بخشی از سود ناشی از تورم همچنان مشمول مالیات است.

- نگهداری پنج سال و بیشتر: تمام (۱۰۰٪) تورم دوره نگهداری در محاسبه لحاظ میشود و شما فقط روی سود واقعی (مازاد بر تورم) مالیات پرداخت میکنید.

مثال ساده: فرض کنید شما ملکی را به قیمت ۲ میلیارد تومان خریدهاید و پس از پنج سال به قیمت ۷ میلیارد تومان میفروشید. سود ظاهری شما ۵ میلیارد تومان است. حال فرض کنید در این پنج سال، تورم باعث شده که قیمت خرید ۲ میلیاردی شما به ۵.۵ میلیارد تومان «تعدیل» شود.

- قیمت فروش: ۷ میلیارد تومان

- قیمت خرید تعدیلشده: ۵.۵ میلیارد تومان

- عایدی سرمایه واقعی (مشمول مالیات): 7 – ۵.۵ = 1.۵ میلیارد تومان

در این حالت، شما فقط برای ۱.۵ میلیارد تومان سود واقعی مالیات پرداخت میکنید، نه برای کل ۵ میلیارد تومان سود ظاهری. این سازوکار از سرمایهگذاریهای بلندمدت حمایت کرده و مانع از آن میشود که مردم به دلیل تورم، مالیات ناعادلانه پرداخت کنند.

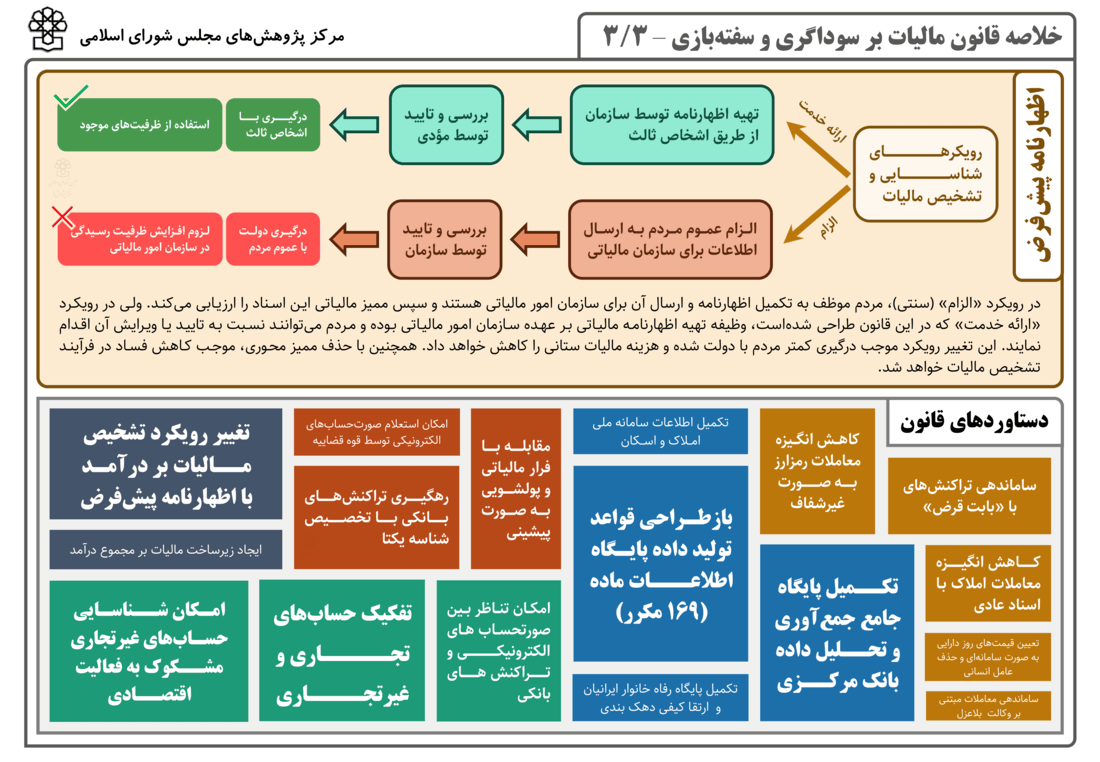

بستر اجرایی: چگونه دولت معاملات را رصد میکند؟

اجرای این قانون به صورت کاملاً سامانهای و هوشمند و بدون دخالت ممیز مالیاتی طراحی شده است. زیرساخت اصلی این کار، «سامانه مؤدیان» است. افراد عادی تکلیفی برای گزارش معاملات خود ندارند؛ بلکه این وظیفه بر عهده اشخاص ثالث گذاشته شده است.

- معاملات املاک: دفاتر اسناد رسمی موظفند همزمان با انتقال سند، صورتحساب الکترونیکی معامله را به سامانه مؤدیان ارسال کنند.

- معاملات خودرو: فرماندهی انتظامی (فراجا) در زمان تعویض پلاک، اطلاعات معامله را به صورت الکترونیکی ثبت میکند.

- طلا، ارز و رمزدارایی: صرافیها، طلافروشیهای مجاز و سکوهای تبادل رمزارز، اطلاعات معاملات را ثبت و ارسال میکنند.

تمام این اطلاعات در «کارپوشه غیرتجاری» هر فرد که یک پروفایل شخصی در سامانه مؤدیان است، جمعآوری میشود. سازمان امور مالیاتی در پایان هر سال، بر اساس اطلاعات ثبتشده، مالیات متعلقه را محاسبه و به فرد اعلام میکند.

جمعبندی

قانون مالیات بر سوداگری و سفتهبازی یک گام بزرگ در جهت اصلاح ساختار اقتصادی و مالیاتی کشور است. این قانون با هدف قرار دادن سودهای بادآورده و غیرمولد، تلاش میکند تا ضمن ایجاد ثبات در بازارهای کلیدی، عدالت را برقرار کرده و سرمایهها را به سمت تولید هدایت کند. با وجود معافیتهای گسترده و هوشمند در نظر گرفته شده، این قانون چالشی برای زندگی روزمره و داراییهای مصرفی عموم مردم ایجاد نخواهد کرد و تمرکز آن صرفاً بر فعالیتهای سوداگرانه و سفتهبازانه است.

سوالات متداول

این مالیات که نام اقتصادی آن «مالیات بر عایدی سرمایه» است، نوعی مالیات بر درآمد محسوب میشود که فقط از سود حاصل از فروش برخی داراییها دریافت میگردد. یعنی اگر دارایی خود را گرانتر از قیمت خرید بفروشید، از سود به دست آمده مالیات پرداخت میکنید.

این مالیات عمدتاً سوداگران و سفتهبازان را هدف قرار داده است و شامل عموم مردم نمیشود. این قانون برای اشخاص غیرتجاری (عموم مردم) که داراییهای مشخصی را با هدف کسب سود و نه مصرف، به طور مکرر معامله میکنند، وضع شده است. با توجه به معافیتهای گسترده برای داراییهای اصلی خانوار، پیشبینی میشود بیش از ۹۵٪ خانوارهای کشور مشمول این مالیات نخواهند شد.

خیر، در صورتی که ملک اصلی و محل سکونت شما باشد، معاف هستید. طبق قانون، هر شخص حقیقی بالای ۱۸ سال برای فروش یک واحد مسکونی خود، در صورتی که بیش از دو سال مالک آن بوده و ملک مسکونی دیگری نداشته باشد، کاملاً از این مالیات معاف است. این معافیت برای سرپرست خانوار گستردهتر است و او میتواند علاوه بر ملک اصلی خود، یک ملک مسکونی دیگر نیز داشته باشد و همچنان از معافیت فروش یکی از آنها بهرهمند شود.

این مالیات به خودروی مصرفی و اصلی شما تعلق نمیگیرد. هر شخص حقیقی برای فروش یک خودروی سواری با پلاک شخصی، در صورتی که بیش از یک سال مالک آن بوده و خودروی دیگری نداشته باشد، از مالیات معاف است. سرپرست خانوار میتواند تا دو خودروی معاف داشته باشد. بنابراین، مالیات صرفاً به افرادی تعلق میگیرد که بیش از این تعداد خودرو داشته و آنها را با هدف کسب سود معامله میکنند.

خیر، به هیچ وجه. یکی از مهمترین نکات این قانون، معافیت کامل بازار سرمایه است. هرگونه معامله اوراق بهادار، سهام، صندوقهای کالایی، صندوقهای املاک و مستغلات و گواهی سپرده سکه طلا در بورس و بازارهای خارج از بورس، به طور کامل از این مالیات معاف است.

نرخ مالیات بر اساس میزان سود و به صورت پلکانی (تصاعدی) محاسبه میشود. این نرخها بر اساس ماده ۱۳۱ قانون مالیاتهای مستقیم تعیین شده و از ۱۵٪ شروع شده و تا ۲۵٪ افزایش مییابد.

بله. برای مقابله با سفتهبازی، اگر دارایی مشمول (مانند ملک یا خودرو) را در کمتر از یک سال پس از خرید بفروشید، سود شما با نرخی ۱۰ واحد درصد بیشتر از بالاترین نرخ عادی (یعنی با نرخ نزدیک به ۳۵٪) مشمول مالیات میشود.

بله. برای رعایت انصاف، اگر دارایی خود را بیش از دو سال نگهداری کنید، قیمت خرید شما متناسب با تورم رسمی کشور تعدیل (بهروزرسانی) میشود. این یعنی شما فقط روی سود واقعی (بالاتر از نرخ تورم) مالیات پرداخت میکنید، نه سودی که صرفاً به دلیل تورم ایجاد شده است.

شما نیازی به گزارش اکثر معاملات ندارید. این فرآیند به صورت خودکار و هوشمند است. دفاتر اسناد رسمی (برای املاک) و فرماندهی انتظامی (فراجا) در زمان تعویض پلاک (برای خودرو) موظفند در زمان انتقال، اطلاعات معامله را به صورت الکترونیکی برای سازمان امور مالیاتی ارسال کنند.

قانون تصویب و ابلاغ شده است، اما اجرای آن و اخذ مالیات، مشروط به استقرار کامل زیرساختهای اجرایی الکترونیکی مانند «کارپوشه غیرتجاری» (پروفایل شخصی مالیاتی) برای تمام افراد است. بنابراین، اجرای کامل آن به صورت مرحلهای و پس از فراهم شدن این زیرساختها خواهد بود.

نظرات کاربران